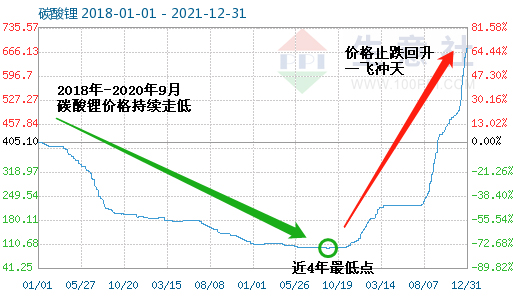

一、2018-2021年近4年碳酸鋰價(jià)格走勢(shì)回顧

2018-2021年碳酸鋰在沉寂了3年之后強(qiáng)勢(shì)回升,隨后價(jià)格可謂是漲勢(shì)喜人。從這4年的價(jià)格曲線圖可以看出,2021年碳酸鋰價(jià)格不斷攀升,在超過2018年最高點(diǎn)后,持續(xù)強(qiáng)勢(shì)上行,2021年末碳酸鋰指數(shù)上漲以超過670點(diǎn)。

根據(jù)生意社近4年的碳酸鋰指數(shù)圖可以看出,從2018年起碳酸鋰受產(chǎn)量過剩和下游市場(chǎng)需求疲軟的影響,使得價(jià)格不斷下行。再加上國(guó)家對(duì)能源電池補(bǔ)貼金額政策的調(diào)整和進(jìn)口低價(jià)碳酸鋰進(jìn)入國(guó)內(nèi)市場(chǎng)的影響,碳酸鋰價(jià)格可謂是一跌再跌。而指數(shù)價(jià)格不斷創(chuàng)出新低,直到2020年9月中旬碳酸鋰也迎來近4年價(jià)格的最低點(diǎn),當(dāng)時(shí)工業(yè)級(jí)碳酸鋰均價(jià)價(jià)格在38900元/噸,電池級(jí)碳酸鋰均價(jià)價(jià)格在43900元/噸,價(jià)格指數(shù)已經(jīng)從405點(diǎn)跌至99點(diǎn),下降了306點(diǎn)。隨后在同年11月開始出現(xiàn)回暖止跌回升,而這次上漲勢(shì)頭也一直持續(xù)到了2021年末。截至2021年12月31日,碳酸鋰指數(shù)從100點(diǎn)漲至677點(diǎn),上漲577點(diǎn)。

二、2021年碳酸鋰價(jià)格走勢(shì)因素解析

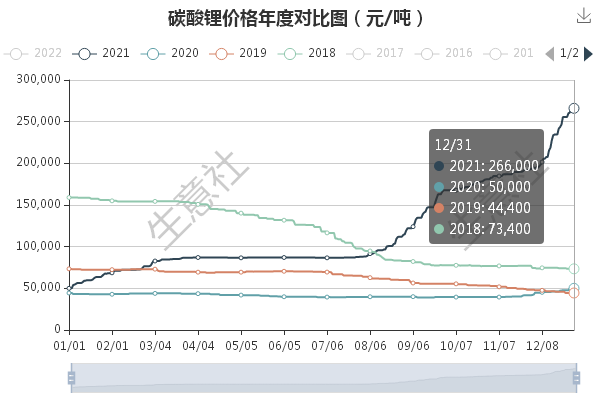

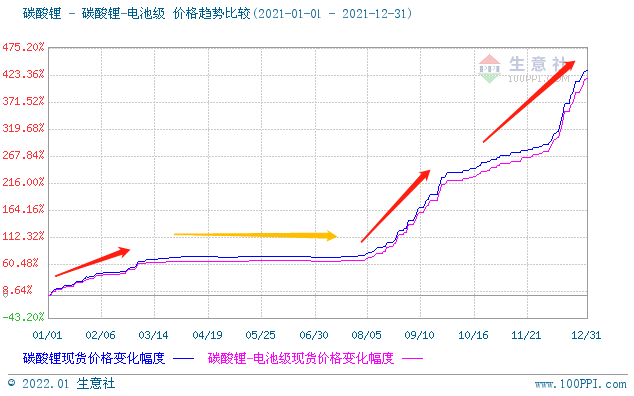

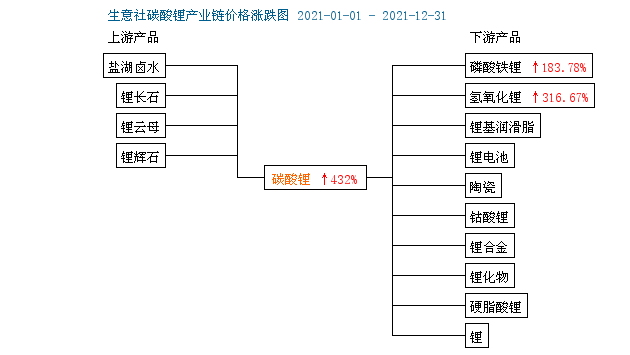

據(jù)生意社數(shù)據(jù)監(jiān)測(cè)顯示:2021年碳酸鋰產(chǎn)品可謂是上漲兇猛,全年價(jià)格都處于上行區(qū)間,臨近年末價(jià)格更是一飛沖天。12月31日工業(yè)級(jí)碳酸鋰華東地區(qū)均價(jià)價(jià)格為266000元/噸,與年初(1月1日工業(yè)級(jí)碳酸鋰華東地區(qū)均價(jià)價(jià)格為50000元/噸)相比價(jià)格上漲了432%。12月31日電池級(jí)碳酸鋰華東地區(qū)均價(jià)價(jià)格為282000元/噸,與年初(1月1日電池級(jí)碳酸鋰華東地區(qū)均價(jià)價(jià)格為54600元/噸)相比價(jià)格上漲了416.48%。2021年碳酸鋰價(jià)格出現(xiàn)了三輪相對(duì)大幅度的爬坡走勢(shì),價(jià)格更是不斷的創(chuàng)下歷史新高。

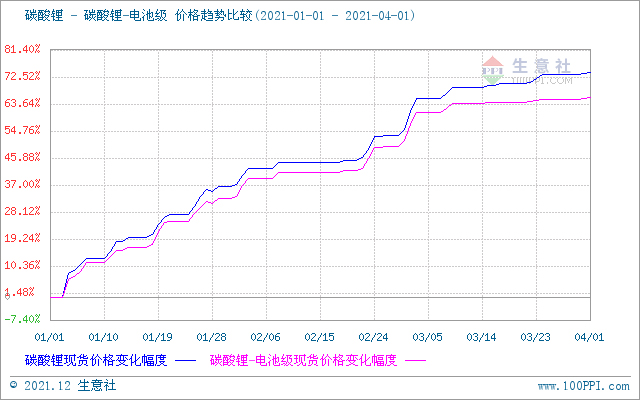

第一輪上漲區(qū)間(1.1-4.1):工業(yè)級(jí)碳酸鋰漲幅74%、電池級(jí)碳酸鋰漲幅65.93%

進(jìn)入2021年碳酸鋰價(jià)格延續(xù)著2020年末的上漲勢(shì)頭持續(xù)上行,1月部分地區(qū)廠家逐漸進(jìn)入檢修階段,產(chǎn)量下滑明顯,市場(chǎng)流通貨源急劇減少,下游廠家的需求出現(xiàn)爆發(fā)式增長(zhǎng),市場(chǎng)迎來供需失衡,整體商談價(jià)格水平大幅走高。2月市場(chǎng)迎來春節(jié)假期,因此備貨情緒高漲,價(jià)格持續(xù)不斷走高,節(jié)前部分地區(qū)鋰鹽大廠相繼停產(chǎn),再加上物流方面停運(yùn)較多,使得運(yùn)輸成本大幅提高,帶動(dòng)整體價(jià)格上行。節(jié)后碳酸鋰市場(chǎng)銷售開始恢復(fù),下游部分企業(yè)隨即開工生產(chǎn),市場(chǎng)需求量上漲,碳酸鋰價(jià)格持續(xù)上行。

3月各行業(yè)復(fù)產(chǎn)復(fù)工情況開始提升,行業(yè)生產(chǎn)也走上正軌,市場(chǎng)采購開始逐漸上漲并集中起來。受下游磷酸鐵鋰市場(chǎng)需求旺盛的支撐,整體需求端表現(xiàn)繼續(xù)強(qiáng)勁,下游廠家多鎖定訂單需求,碳酸鋰大廠暫無多余外銷量的情況下,供應(yīng)商挺價(jià)意愿較強(qiáng),市場(chǎng)商談重心接連走高。

4-6月價(jià)格歸于平穩(wěn),略有承壓

碳酸鋰在第一輪大漲之后,價(jià)格進(jìn)入了平緩期,4-6月碳酸鋰價(jià)格上漲趨勢(shì)有所放緩,主要由于前期下游廠家采購力度強(qiáng)勁,現(xiàn)階段多以消耗持有庫存為主。而3月-5月國(guó)內(nèi)碳酸鋰持續(xù)增量,市場(chǎng)供不應(yīng)求的格局得到了明顯的改善,加上下游廠家有意壓低價(jià)格,市場(chǎng)成交情況較為一般,價(jià)格稍有松動(dòng)下探,但大部分廠家報(bào)價(jià)較為平穩(wěn),市場(chǎng)實(shí)際成交穩(wěn)中偏弱。6月受印度疫情影響,國(guó)內(nèi)金屬鋰出口訂單出現(xiàn)減量,較大影響中國(guó)3C產(chǎn)品出口量,傳導(dǎo)致電池需求減弱,這使得原料端對(duì)碳酸鋰需求小幅減弱,導(dǎo)致碳酸鋰價(jià)格繼續(xù)承壓。

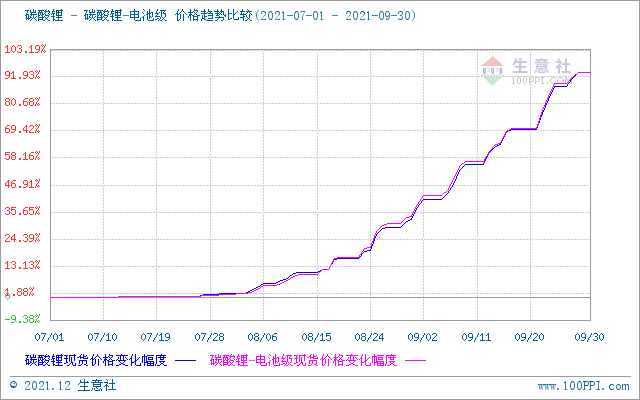

第二輪上漲區(qū)間(7.1-9.30):工業(yè)級(jí)碳酸鋰漲幅93.76%、電池級(jí)碳酸鋰漲幅93.81%

7月碳酸鋰價(jià)格在經(jīng)歷了平緩期后再次回歸上行,需求方面,磷酸鐵鋰企業(yè)新產(chǎn)線投放,疊加下游需求增量,總體對(duì)碳酸鋰需求增加。此外冶煉企業(yè)不少庫存量轉(zhuǎn)移至貿(mào)易商,廠家自7月下旬開始提漲價(jià)格。8月碳酸鋰價(jià)格上漲勢(shì)頭更是迅猛,國(guó)內(nèi)磷酸鐵鋰市場(chǎng)新增產(chǎn)能快速釋放,市場(chǎng)供不應(yīng)求,冶煉企業(yè)惜售情緒加重,報(bào)價(jià)跳漲明顯,成交價(jià)格一路攀升。

9月中旬左右國(guó)內(nèi)主流廠家就基本完成了本月的現(xiàn)貨銷售,市場(chǎng)貨源十分緊俏。上游原料端持續(xù)存在缺口,海外礦山及鹽湖的放量仍未開始,原料緊張狀態(tài)一直持續(xù)。直到9月末碳酸鋰價(jià)格的上漲幅度才有所放緩,一是由于價(jià)格持續(xù)高位,中小型材料廠接受程度較低,大多以詢價(jià)為主,但采購量則稍顯遜色。二是需求端受“能耗雙控”政策和進(jìn)口增量的影響,使得市場(chǎng)惜售情緒小幅減弱,貿(mào)易商及部分冶煉廠開始逐步增加對(duì)市場(chǎng)的銷售量。

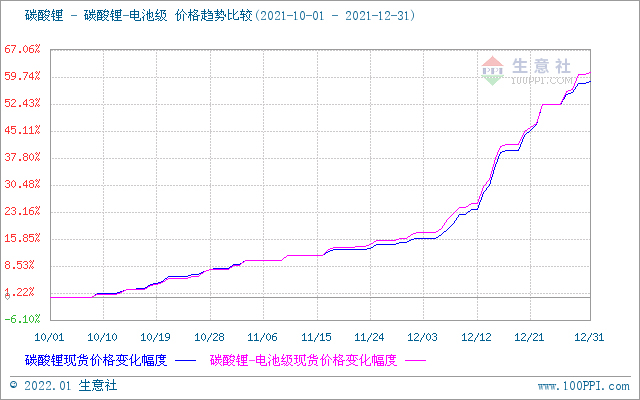

第三輪上漲區(qū)間(10.1-12.31):工業(yè)級(jí)碳酸鋰漲幅58.52%、電池級(jí)碳酸鋰漲幅60.96%

10月碳酸鋰市場(chǎng)受“能耗雙控”政策影響加大,下游企業(yè)減產(chǎn)情況明顯,因此需求相對(duì)降低,使得碳酸鋰價(jià)格上漲緩慢。再加上海外進(jìn)口量的補(bǔ)充,市場(chǎng)缺貨情緒有小幅緩解。各企業(yè)都處在試探性報(bào)價(jià)狀態(tài),市場(chǎng)觀望情緒濃厚,成交也相對(duì)較少,市場(chǎng)定價(jià)處于博弈狀態(tài),而這種平緩上行的狀態(tài)一直持續(xù)到了11月末。

隨后碳酸鋰價(jià)格上漲勢(shì)頭不斷加速,直至年末價(jià)格可謂呈現(xiàn)暴漲之勢(shì)。從供應(yīng)端來看,11月之后江西、四川、青海等地碳酸鋰冶煉廠將進(jìn)入春節(jié)檢修期,導(dǎo)致市場(chǎng)碳酸鋰產(chǎn)量有所下降,再加之冬季來臨國(guó)內(nèi)鹽湖等地的鋰礦產(chǎn)量降低,使得市場(chǎng)供給量缺口不斷擴(kuò)大。而下游年底備貨也出現(xiàn)明顯的恐慌情緒,磷酸鐵鋰頭部廠家下游訂單保持供應(yīng)緊張形勢(shì),新增產(chǎn)線處于產(chǎn)量爬坡階段;三元材料產(chǎn)量仍有小幅增長(zhǎng),動(dòng)力端需求存在小幅增量;再加上電解液原料六氟磷酸鋰新增產(chǎn)能投產(chǎn)等,都加大了對(duì)碳酸鋰需求量的持續(xù)走高。

三、2021年碳酸鋰產(chǎn)能產(chǎn)量、政策影響及市場(chǎng)供需

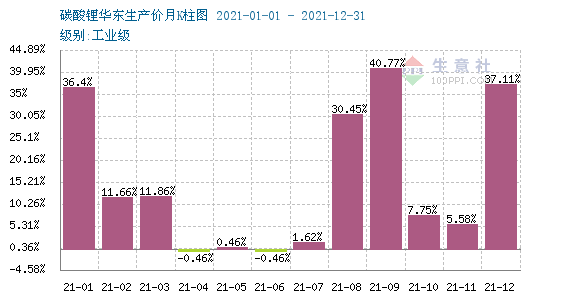

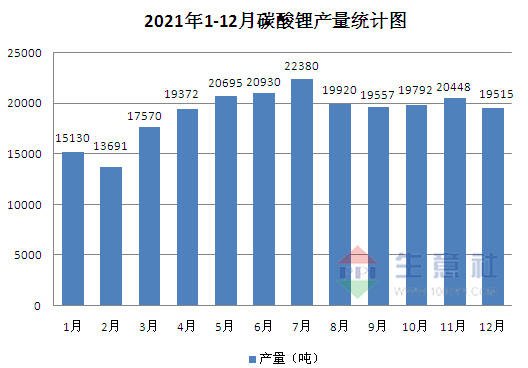

產(chǎn)量產(chǎn)能、政策影響

2021年中國(guó)碳酸鋰供給量約22.9萬噸,同比增長(zhǎng)35%。國(guó)內(nèi)碳酸鋰產(chǎn)能約41.55萬噸/年,同比增長(zhǎng)19%。在2020年9月第75屆聯(lián)合國(guó)大會(huì)上我國(guó)提出2030年前碳達(dá)峰、2060年前碳中和的目標(biāo)。在碳達(dá)峰、碳中和背景下,我國(guó)新能源汽車迎來發(fā)展機(jī)遇。而碳酸鋰是新能源車動(dòng)力電池重要原材料,目前碳酸鋰主要用于生產(chǎn)磷酸鐵鋰和三元材料中的中低鎳正極材料上,因此在2021年碳酸鋰市場(chǎng)需求得到大幅度的提升。

上游鋰礦資源緊缺漲價(jià)

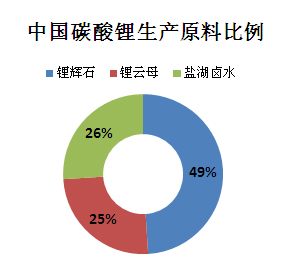

根據(jù)生產(chǎn)原料分類來看,中國(guó)碳酸鋰產(chǎn)量中,49%以鋰輝石為原料生產(chǎn),25%以鋰云母為原料生產(chǎn),26%以鹽湖鹵水為原料生產(chǎn),由此可見鋰輝石需求量占據(jù)著大半的比例。雖然中國(guó)鋰礦資源豐富且潛力巨大,但國(guó)內(nèi)鋰產(chǎn)業(yè)卻面臨著硬巖鋰開采難度大的問題,對(duì)外資源依存嚴(yán)重。

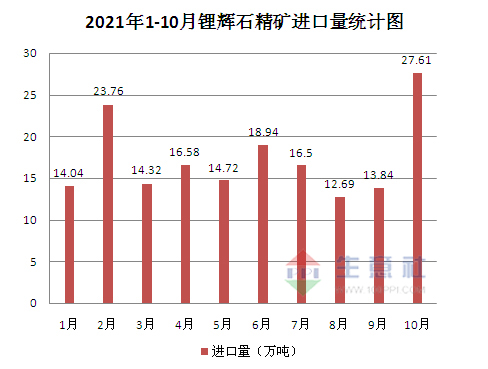

2021年碳酸鋰市場(chǎng)上游進(jìn)口鋰輝石精礦需求白熱化加劇,鋰礦價(jià)格連創(chuàng)新高。上半年鋰輝石精礦的價(jià)格已上漲至700-730美元/噸。隨后下半年7月底澳大利亞鋰礦企業(yè)Pilbara(皮爾巴拉)旗下BMX平臺(tái)舉行拍賣,1萬噸鋰輝石精礦的最終拍得價(jià)格為1250美元/噸,9月14日Pilbara的第二批鋰輝石精礦8000噸的拍賣價(jià)達(dá)到2240美元/噸,10月26日進(jìn)行第三次鋰輝石精礦拍賣,最終拍賣價(jià)格定錘于2350美元/噸,價(jià)格不斷刷新歷史新高。而進(jìn)入冬季,鹽湖提鋰廠家的能耗成本也隨之上行。整體來看,鋰鹽冶煉成本逐步攀升,因此在一定程度上支撐了碳酸鋰價(jià)格維持高位。

下游行業(yè)需求激增

而下游新能源汽車產(chǎn)業(yè)快速發(fā)展,使得鋰資源板塊備受市場(chǎng)青睞,需求端不斷增加。上半年正極材料廠開工基本維持高位運(yùn)行,生產(chǎn)成本較低的磷酸鐵鋰電池逐漸流行,增加市場(chǎng)需求,加上新能源市場(chǎng)的持續(xù)增長(zhǎng),廠家采購意向不斷增加,雖然三元材料在一定程度上受到了磷酸鐵鋰的沖擊,但對(duì)原料的需求未見明顯變化。

下半年磷酸鐵鋰產(chǎn)業(yè)化擴(kuò)張逐步深化,企業(yè)產(chǎn)能開始迅速放量。據(jù)生意社數(shù)據(jù)監(jiān)測(cè),磷酸鐵鋰2021年價(jià)格整體上漲183.78%,漲幅達(dá)到68000元/噸,2020年磷酸鐵鋰的產(chǎn)能是32萬噸,截止2021年12月磷酸鐵鋰產(chǎn)能估算達(dá)到92萬噸,產(chǎn)能也是呈現(xiàn)翻倍增長(zhǎng)。而其它3C需求方面受芯片供給小幅恢復(fù)有所回暖,六氟磷酸鋰主流企業(yè)新增產(chǎn)能逐漸釋放等因素,都對(duì)全年碳酸鋰價(jià)格的飛升起到了利好支撐作用。

四、碳酸鋰后市行情預(yù)測(cè)

生意社碳酸鋰分析師認(rèn)為:進(jìn)入年末碳酸鋰價(jià)格仍舊處于快速上漲的狀態(tài),上游資金回籠需求高,下游市場(chǎng)備貨情緒不斷加重,碳酸鋰貨源基本處于低位,市場(chǎng)供需失衡持續(xù)擴(kuò)大。隨著春節(jié)假期的臨近,1月中旬左右物流將會(huì)進(jìn)入停運(yùn)狀態(tài),因此1月上旬可能會(huì)出現(xiàn)碳酸鋰集中采購的情況,物流運(yùn)輸費(fèi)用可能也會(huì)隨之上漲,碳酸鋰價(jià)格仍將處于上漲趨勢(shì)。而春節(jié)假期過后市場(chǎng)開工率恢復(fù),需求仍將再次進(jìn)入上行,在全球鋰電產(chǎn)業(yè)快速擴(kuò)張的預(yù)期下,全球及中國(guó)碳酸鋰缺口或?qū)⑦M(jìn)一步放大。預(yù)計(jì)2022年第一季度碳酸鋰價(jià)格可能會(huì)持續(xù)走高。

電池網(wǎng)微信

電池網(wǎng)微信