2017年2月,受益于基本面支撐,A股曾掀起一波“元素周期表行情”,銅、鎳、鈷、鎢、鉬、鈦相關個股輪番上漲。近期以鐠、釹、鏑為主的稀土產品價格上漲明顯。稀土指數較2月初漲幅近10%,但距離周期高點仍有較大差距。業內分析人士認為,隨著稀土行業規范整頓加劇,價格仍有較大上漲空間。

5月27日,年內第三波稀土收儲宣告結束。其中,氧化銪招標價格較年內首次收儲上調了12萬/噸,氧化釹招標價格也較上次收儲上調1.5萬/噸。盡管價格上調,但本輪招標總量3705噸,中標僅1665噸,流標率較大。

生意社統計數據顯示,鐠釹氧化物國內生產者價格自2月6日啟動上行,從25.9萬元/噸漲至如今30.15萬/噸,漲幅16.41%。期間,氧化釹價格漲11.97%;氧化鐠漲14.62%;鐠釹合金也較年初上漲13.15%。近期,金屬鏑自5月低啟動上漲,目前已漲3.03%;金屬鐠價格1個月內也已漲2.61%。

相關概念股:

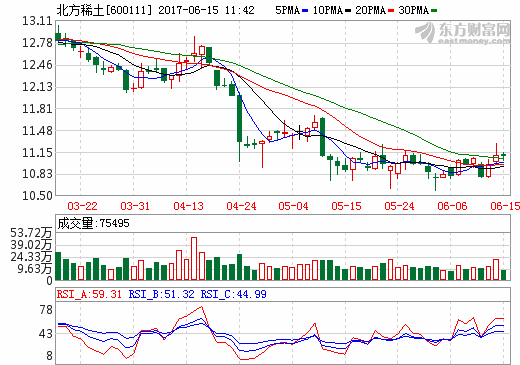

北方稀土:2016年業績同比下滑,受稀土價格低迷拖累

2016年業績低于預期:北方稀土公布2016年業績:營業收入51億元,同比下降22%;歸屬母公司凈利潤9084萬元,同比下降72%,對應每股盈利0.03元。扣非后歸母凈利潤1926萬元,同比下降93%。4Q16單季度歸母凈利潤5650萬元,同比/環比分別增加134%/17.3x。

1)稀土價格同比下跌。2016年國內氧化鐠釹/氧化鈰/氧化鑭價格同比分別下跌約4%/12%/4%,受稀土價格下跌影響,公司綜合毛利率下降~2ppt至21.5%。2)資產減值損失同比下降62%至1.2億元,主要是由于存貨跌價損失同比減少2.2億元。3)財務費用同比下降6080萬元,主要是由于貸款減少及貸款利率下降,財務費用率降至1.7%。

發展趨勢:稀土行業長期具備改善空間。去年工信部發布的《稀土行業發展規劃(2016-2020年)》明確提出了化解過剩低端產能和提升行業集中度的相關要求。近期,各部門聯合打擊稀土生產違法違規行為的專項行動也取得了一定成效。需求方面,稀土在尾氣凈化和廢氣治理等領域能夠發揮重要功能(如氧化鑭及氧化鈰),在環保治理力度增強的大背景下,稀土需求具備持續增長潛力。長期來看,稀土行業供求關系有望逐漸改善。同時,隨著產業結構升級優化,行業利潤率也具備提升空間。年初至今,國內氧化鐠釹和氧化鈰價格累計分別上漲約9%和3%。

拓展延伸產業鏈,提高附加值。合資公司內蒙古希捷環保科技的年產5萬立方米稀土基煙氣脫硝催化劑項目有助于提高公司稀土產品附加值。公司2億元規劃建設的稀土醫療產業基地(輕資產運營)也有助于公司拓展延伸下游行業。

盈利預測:將2017年每股盈利預測:從人民幣0.07元下調42%至人民幣0.04元。以反映公司業績不及預期及稀土行業改善尚需時日。引入2018年每股盈利預測:0.05元。

估值與建議:目前,公司股價對應5.4x2018eP/B。

風險:稀土價格超預期下跌。

盛和資源:稀土畫龍,鈦鋯點睛

外延打造稀土全產業鏈,強勢切入鈦鋯:盛和資源是國有控股企業,第一大股東地礦所持股僅20%,民營股東占股32%,居大型稀土集團之最,決策機制靈活高效。公司起步于稀土冶煉和開采,2017年初成功抄底收購晨光稀土、科百瑞和文盛新材,公司的稀土冶煉能力和稀土深加工能力提升,已形成稀土和鈦鋯資源的全產業鏈布局。

中鋁系稀土龍頭,積極拓展海內外礦山資源:受到稀土行業供給側改革影響,盛和資源攜手中鋁系,從稀土冶煉分離業務拓展到上游礦山開采。2012年受托管理漢鑫礦業100%股權,隨后收購微山鋼研4.30%、冕里稀土42.35%股權;目前具備稀土礦開采配額5950噸/年(REO);冶煉分離配額5040噸/年,有效保障稀土原料的供應。其次公司積極拓展海外資源,2016年底認購格陵蘭12.5%股權,子公司科瓦內灣項目礦床資源儲量達1.08億噸;此外與中核合作從事鈾資源提取。

收購晨光稀土和科百瑞,深化稀土冶煉加工和下游應用:在樂山盛和原有輕稀土氧化物加工基礎上,公司先后收購西安西駿、科百瑞、晨光稀土、越南稀土等,實現在稀土冶煉、應用和市場等方面的優勢互補。晨光稀土是我國規模最大的民營稀土企業之一,擁有年產3000噸中重稀土氧化物、年產8000噸稀土金屬、年處理1萬噸釹鐵硼廢料能力,規模優勢明顯;17年業績承諾1.27億元。科百瑞主要從事鐠釹金屬的冶煉加工,項目升級改造后產能將達6000噸/年,17年業績承諾0.34億元;2016年盛和低價收購越南稀土金屬產能700噸,實現海外布局。下游應用方面公司重點發展稀土高效催化劑,用于汽車催化和石油裂解,目前已有7000噸分子篩和2.8萬噸催化劑產能。

抄底收購文盛新材,強勢搶灘鈦鋯:文盛新材從事進口鈦鋯加工,具備年產75萬噸鋯英砂、鈦精礦、和金紅石產能,是國內最大鋯英砂生廠商,與ILUKA、MZI等國際原料巨頭建立穩定合作;2016年以后鋯礦的全球供需格局特別是鋯開始發生逆轉,鋯精礦價格持續上升;鈦白粉的需求帶動鈦精礦和金紅石價格持續提升,文盛的鈦精礦產能將陸續釋放。此外文盛子公司在建2萬噸保溫陶瓷纖維項目和年產5萬噸莫來石項目,用于消耗鋯鈦尾礦。2017業績承諾1.37億元。

全產業鏈稀土龍頭,適迎稀土和鈦鋯上行行情,預計盛和資源2017-2019營收分別為66.17/71.15/72.65億元,歸母凈利潤為3.52/4.41/4.65億元,對應EPS0.26/0.33/0.34元。

廈門鎢業:盈利大幅改善,電池材料業務增長迅速

廈門鎢業發布2016年年報與2017年一季報。2016年,公司實現營業收入85.28億元,同比增長9.98%;實現歸屬:上市公司股東凈利潤1.47億元,同比扭虧為盈;實現基本每股收益0.14元。2017年一季度,公司實現營業收入23.91億元,同比增長61.25%;實現歸屬上市公司股東凈利潤1.31億元,同比增長534.32%;實現基本每股收益0.12元。

電池網微信

電池網微信