盡管有色金屬相關股票近期在二級市場頗為受寵,但這種熱度恐怕難以惠及IPO公司。

日前浙江華友鈷業股份有限公司(下稱華友鈷業)出現在證監會的IPO預披露企業名單之中。作為一家主營金屬礦產的公司,該公司還將大量資金投入到了鈷的產能擴充上,而鈷產品銷售價格目前又連續走低,這也使得其募投項目的投資價值受到挑戰。

招股書顯示,華友鈷業此次擬公開發行不超過9100萬股,募集資金26.7億元,本次發行主承銷商為中信證券。其中16.7億元投向年產1萬噸新材料(鈷金屬)項目,10億元用于補充流動資金和償還銀行貸款。

業內人士認為,華友鈷業正面臨凈利潤三年連續下滑、巨額債務和主要原材料來源國剛果(金)長期政局不穩等諸多生產經營風險。對于上述風險,該公司將如何應對?《投資時報》記者致電華友鈷業董秘辦,但其工作人員以“不方便透露”為由拒絕回應。

凈利三連降

華友鈷業是中國最大的鈷化學品生產商。主要從事鈷、銅等有色金屬采選冶及鈷新材料產品的深加工。

鈷是一種銀白色鐵磁性金屬,其中南非剛果鈷儲量占全球的47.22%,而中國鈷儲量只有1.11%。華友鈷業從2008年開始在剛果收購了3家鈷礦山股權,但令人費解的是,該公司在上市前夕與紫金礦業達成協議,把其在剛果擁有豐富鈷礦資源的的最大礦山Commus公司的51%股權轉讓給紫金礦業。對此,該公司在招股書中解釋稱,“為了提高公司資產的流動性、改善資產負債結構。”

記者注意到,華友鈷業目前控制的鈷資源儲量為3.34萬噸,如果出售完Commus公司股權后,其鈷資源控制量將變為1.62萬噸,大幅縮減少51.5%,Commus所占鈷資源量在該公司資源占比可見一斑。業內分析人士認為,要想維持正常運營,只能增加大量借款,而借款難導致其只能先割肉補血。

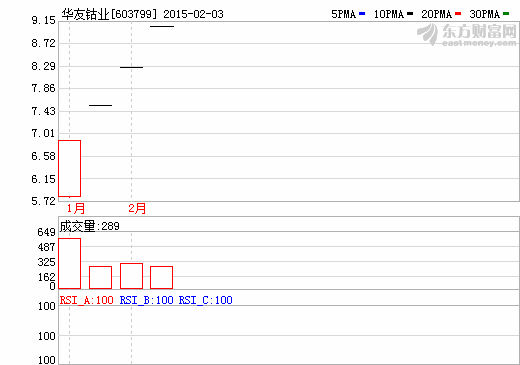

同時,華友鈷業已連續三年業績持續下滑。2011年—2013年公司實現凈利潤分別為1.76億元、1.64億元和1.23億元。巨額借貸導致財務費用高企,從而吞噬了大部分利潤。

數據顯示,華友鈷業近3年來長短期借款為14.26億元、12.7億元和24億元,龐大的借貸讓公司財務費用規模飆升。2011年—2013年,其財務費用分別為6165.14萬元、8522.73萬元和1.22億元,占當期利潤總額的30.09%、43.35%和70.79%,財務費用侵蝕了華友鈷業大部分盈利。

截至2013年末,該公司短期借款高達16.98億元,當年取得借款現金40.6億元,償還債務支付現金29.4億元。而2013年,公司營收約35億元,合并報表負債率高達76%。

銀行界人士認為,資金的大進大出,其實質正是由于公司貸款主要由短期借款組成,一旦銀行方面有所收緊,或者大宗商品價格有較大波動,則公司會面臨非常大的壓力。

華友鈷業是鈷化學品生產商,但鈷價格逐年下降。2011年—2013年,鈷價格分別為24.46萬元/金屬噸、19.36萬元/金屬噸和18.38萬元/金屬噸。國內還有四家主營鈷產品上市公司,分別為金川集團、格林美及金嶺礦業和當升科技。

電池網微信

電池網微信