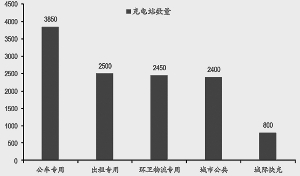

到2020年充電站新增目標規劃 (單位:座) 數據來源:國家發改委、廣發證券發展研究中心

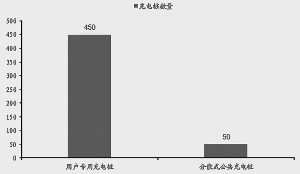

到2020年充電樁新增目標規劃 (單位:萬個) 數據來源:國家發改委、廣發證券發展研究中心

新能源汽車總產量及預測 數據來源:中汽協、廣發證券發展研究中心

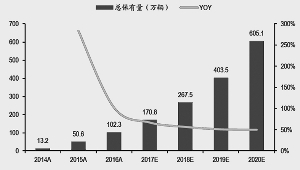

新能源汽車總保有量及預測 增長率 數據來源:中汽協、廣發證券發展研究中心

●雙積分政策引導行業健康發展,新能源車迎平價時代。雙積分制的推出表明,相關部門逐漸從行業需求主導者,轉變為行業發展引導者,為新能源汽車在生產端提供動力,利好龍頭企業強者恒強。經過測算,考慮積分政策帶來的成本轉移,在無補貼的情況下,基于一定假設,預計到2021年電動車全生命周期成本將低于燃油車,到2025年電動車購置成本將低于燃油車,經濟型優勢顯現。

●伴隨各地未來可能的充電樁建設熱潮,設備提供商有望最先受益。據測算,未來3年充電樁市場規模可達387億元,設備廠商利潤增長可期。中長期來說,充電樁運營市場有望成為產業鏈下一個投資熱點。由于政策加碼,短期運營商有望依靠補貼扭虧為盈,而隨著經營模式不斷創新,增值服務持續開拓,平臺化運營取得成效,一批優秀的運營企業有望脫穎而出,并從市場中獲取豐厚收益。

■雙積分制保駕護航 新能源車放量可期

2017年9月28日,《乘用車企業平均燃料消耗量與新能源汽車積分并行管理辦法》公布,自2018年4月1日起施行。該辦法的核心要點為:考核油耗積分和新能源車積分,油耗正積分結轉下年或轉讓給關聯企業,油耗負積分可通過結轉、關聯企業轉讓和購買新能源車積分抵扣,而新能源車正積分可對外出售,負積分只能購買新能源車正積分抵扣。這意味著傳統車企即使對燃油車型節能改造達到油耗標準(獲得油耗正積分),也仍須給予新能源車企補貼(購買新能源車正積分),這將從供給側大幅提升整車企業生產新能源車積極性。《乘用車企業平均燃料消耗量與新能源汽車積分并行管理辦法》前后歷經3個版本,分別為2016年9月發布的暫行辦法、2017年6月發布的征求意見稿和2017年9月發布的正式版本。

正式版本依然延續了鼓勵高續駛里程車型以及高能量密度電池的政策引導方向,代表高能量密度的三元路線在乘用車中滲透率有望進一步提高,三元高鎳化以及軟包電池等提升能量密度產品有望逐步推向市場。純電動乘用車的積分標準以連續函數代替階梯函數的積分計算方式,則大大提升了積分核算的精細度,并且引入單位載質量電耗標準以鼓勵降低電耗進一步推動清潔化。

另外,對于燃料電池車型改變征求意見稿以續駛里程作為劃分積分水平的標準,而引入系統額定功率指標(與所獲得積分成正比),并要求續駛里程不低于300km,進一步提高了燃料電池車型門檻要求。從雙積分制的推出可以看出,相關部門逐漸從行業需求主導者,轉變為行業發展引導者。相關部門不再像過去依靠行政命令或發放補貼來直接主導行業需求,而是以雙積分制等政策作為宏觀工具,間接引導行業的發展方向。雙積分的推出同時表明政策的大方向是擇優扶強,引領行業走“高能量密度,高續航里程”的技術發展路線。

考慮積分政策帶來的成本轉移,在無補貼的情況下,預計到2021年電動車全生命周期成本將低于燃油車,到2025年電動車購置成本將低于燃油車,經濟型優勢顯現。對于整個行業而言,如完全不考慮關聯企業之間的油耗積分轉讓,可計算出2016年行業油耗負積分為154萬分,若假設關聯企業內部充分轉讓抵扣,則可算出行業油耗負積分為61.5萬分,實際情況應該介于兩者之間。

根據我們測算,2018年至2020年,燃料消耗量積分充分轉讓后需要抵償的燃料消耗量負積分約為95萬分、147萬分、250萬分。結合新能源積分比例的要求,2019年、2020年所需的新能源積分為275萬分、344萬分。2018年至2020年,每年需要滿足的新能源積分就是95萬分、422萬分、594萬分,如按單車平均新能源車積分3分粗算,2018年至2020年雙積分抵扣歸零所需的新能源乘用車的產量約為32萬輛、141萬輛和198萬輛。

國補政策優化 短期增長可期

我們預計2018年新能源乘用車銷量同比將增長45%至60%達80萬輛左右,新能源客車+專用車的銷量仍然可維持20萬輛左右的水平,從而帶動全年新能源車銷量達到110萬輛左右。受乘用車平均帶電量增長影響,預計整體電池消費量仍有30%左右增長。

在國補退坡的同時,針對地補未來也可能有調整動作,新版政策明確從2018年起將地方購置補貼資金逐漸轉為支持充電基礎設施建設和運營、新能源汽車使用和運營等環節。在限牌城市,牌照吸引力大于補貼吸引力,消費群體對價格敏感度相對較低,補貼退坡對新能源乘用車需求影響不大。加之補貼退坡后或將此部分資金運用于充電樁建設等方面,進一步便利新能源汽車的實際使用,促進使用新能源汽車出行的意愿。

乘用車、專用車產銷看漲

限牌城市擠出效應,乘用車需求穩定增長。受限牌城市擠出效應影響,牌照剛需帶來的個人新能源汽車消費需求將持續穩定增長。目前新能源乘用車在個人消費者領域的推廣,主要是受牌照紅利驅動,銷量主要集中在北京、上海、廣州、深圳等一線城市。

經濟性優勢聯動政策支持,出租車電動化空間廣闊。出租車市場是未來幾年增長的重要細分領域,相對普通汽車,新能源汽車購置成本更高,但是使用成本較低,且保養方式簡便。出于政府對公共交通的鼓勵,疊加對新能源汽車產業的扶持方向不變,出租車電動化是重要的政策引導方向,300公里至350公里以上車型將作為大型城市運營車輛替換的主力。

客車以行政采購為主,剛性需求成為銷量穩定的重要因素。新能源客車以行政采購為主,用戶對價格敏感度較低,預計在補貼退坡的背景下,未來依舊能夠維持銷量穩定。公交車電氣化是大勢所趨。“十三五”城市公共交通發展規劃綱要明確提出,到2020年,在城市公共交通領域,新能源車要達到20萬輛,《新能源公交車推廣應用考核辦法(試行)》也提出對地方新能源車公交推廣效果進行考核的要求。

新能源專用車現有滲透率低,未來增長可期。根據交通運輸部的數據,2016年,我國快遞業務量達312.83億件,比上年增長51.4%。電動物流車主要用于物流終端配送領域,隨著終端單批配送量的增加和“禁摩限電”規定施行,考慮到電動物流車現有滲透率低,未來擁有廣闊的增長空間。

雙積分政策在供給側的激勵及新能源乘用車、客車、專用車不斷增長的內在需求推動新能源汽車總量持續穩定增長。總體而言,2018年全年銷量仍有望較快增長,全年有望實現110萬輛產銷量水平,相應帶來電池消費量增長30%。2019年積分制開始執行,消費級新能源車型大量涌現,銷量增速提升。根據我們的測算,預計2018年至2020年我國新能源汽車的產量可達110萬輛、158.6萬輛、233.2萬輛。

■鈷:量價齊升 供需偏緊帶來高景氣

需求方面:3C電池領域穩定增長及三元電池爆發,刺激上游鈷需求高漲。經我們測算,2017年至2020年我國三元電池需求可達18.02 Gwh、29.59 Gwh、45.52 Gwh、70.48Gw,年均復合增長率為41%,作為三元正極的重要原料,鈷的需求將持續旺盛。

供給方面:供給彈性較低,預計供需缺口將至。在當前市場格局下,鈷供給得到有效控制。鈷屬于較為稀有的金屬,在全球分布相當不平衡。據USGS測算,2016年,全球鈷儲量約700萬噸,剛果(金)擁有48.57%的鈷儲量,中國儲量僅占全球的1.14%,同時鈷的生產高度集中于嘉能可、淡水河谷等國際巨頭。2016年全球前10大鈷生產商的產量占比高達69%,僅嘉能可一家就占比23%。在此格局下,生產巨頭因其對供應量的有效控制而在全球鈷市擁有較強議價能力,鈷供給彈性維持較低水平。

此外,銅、鎳價格低迷影響鈷礦新增供給釋放。鈷伴生于銅、鎳等礦,這幾年銅、鎳價格相對低迷,利潤走低直接影響相關企業增產積極性及新礦開發進展,從而使得鈷新增供給短期增長有限。

經測算,至2020年隨著高鎳化三元大規模應用,下游廠商可承受鈷價將超過80萬元/噸,材料成本將占三元正極總成本90%以上。需求端增長強勁,供給端增長緩慢,加之高鎳三元進程加快下價格彈性釋放,我們預計2018年鈷價出現上漲的概率較大。

碳酸鋰:危與機并存 鋰價逐步企穩回升

供給端:在今年碳酸鋰價格持續高漲與鹽湖提鋰技術逐漸取得突破的背景下,國內外主要鹽湖提鋰企業大多制定了擴產計劃。按照主流鹽湖提鋰企業的產能規劃,預計到2020年,全球將有20萬噸新增鹽湖鋰產能投產。同時值得注意的是,在2013年市場也曾有過對國內鹽湖提鋰產能陸續投放、中國碳酸鋰供給過剩的擔憂。然而據Wind統計,我國碳酸鋰產量僅從2013年3.8萬噸增長至2014年的4.07萬噸,再到2015年的4.2萬噸,并未出現此前市場擔憂的產能大規模釋放狀況。綜合以上因素,我們推斷未來碳酸鋰供給端仍將保持穩定增長,較難出現大幅擴張,而未來鹽湖提鋰產能的實際釋放效果仍有待觀察。

需求端:綜合整車加速生產和電池主動去庫存兩方面因素,我們認為,目前動力電池庫存已得到較好緩解,而未來下游整車產銷量的增長將有望帶來動力電池行業生產恢復與產量增長,并帶來對碳酸鋰需求的提升。我們認為,2018年碳酸鋰新增供給增長相對穩定,產量將保持穩定增長;同時電池庫存壓力已得到較好緩解,在下游新能源車需求回升的推動下,我們預計2018年碳酸鋰價格有望逐步企穩回升。

充電樁:政策扶持加大 或迎來投資熱潮

完善的充電基礎設施體系是電動汽車普及的重要保障,相關部門支持政策不斷出臺。2018年國補政策明確未來各地地補將陸續轉為支持基礎充電設施的建設和運營,而早在2015年10月,國務院印發的《關于加快電動汽車充電基礎建設的指導意見》提出,到2020年,基本建成適度超前、車樁相隨、智能高效的充電基礎設施體系。據充電聯盟統計,截至2017年11月,全國累計建設公共類充電樁20.5萬個,私人類充電樁19.9萬個,合計40.4萬個,增長潛力可觀。

電池網微信

電池網微信