近日,研究機構EVTank、伊維經濟研究院聯合中國電池產業研究院共同發布的《中國鋰離子電池行業發展白皮書(2026年)》顯示,2025年全球鋰離子電池總體出貨量2280.5GWh,同比增長47.6%。其中,2025年中國鋰離子電池出貨量達到1888.6GWh,同比增長55.5%,較2024年增速高18.6個百分點,在全球鋰離子電池總體出貨量的占比達到82.8%,出貨量占比繼續提升。

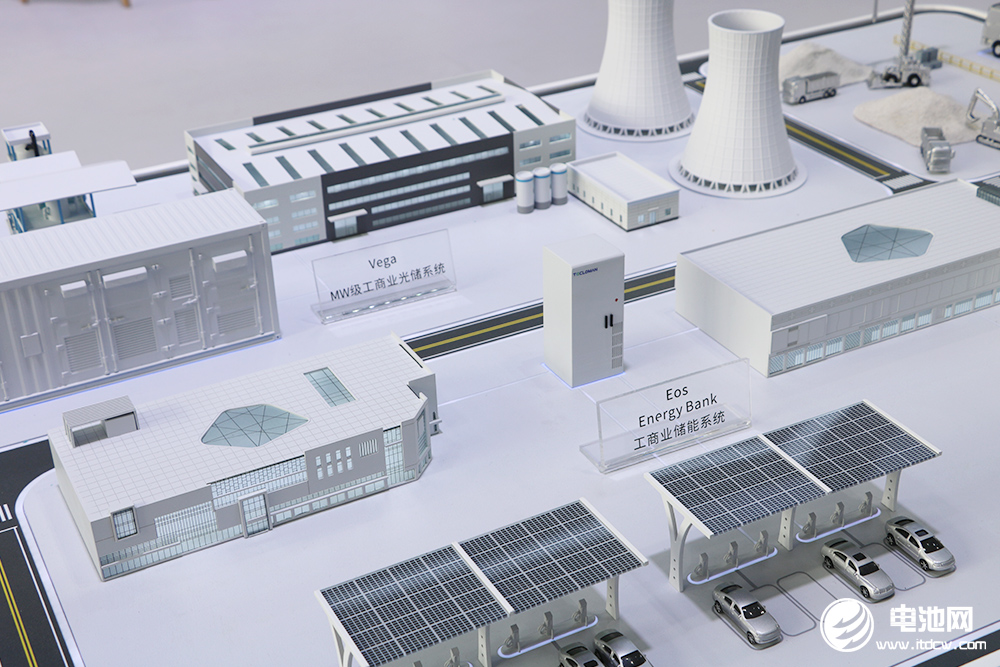

分產品來看,2025年,全球動力電池出貨量達1495.2GWh,同比增長42.2%;全球儲能電池在2025年總體出貨量達到651.5GWh,同比增長幅度高達76.2%,大部分出貨企業來自中國公司;全球小型電池出貨量133.9GWh,同比增長7.9%。

鋰電池出貨量持續高增長的背后,是多重利好因素的共同推動:以舊換新等政策支持、新車型不斷推出、儲能市場需求爆發、中企海外出貨量顯著提升,以及人形機器人、eVTOL、電動船舶等新興市場帶來的潛在增量。

然而,行業同時也面臨諸多挑戰:產能出現結構性過剩、價格面臨階段性博弈、技術迭代帶來成本壓力、貿易壁壘日趨復雜多變,疊加地緣政治與經濟的不確定性。在這些因素交織影響下,不少鋰電領域上市公司依然步履維艱,呈現“增收不增利”的局面,甚至持續虧損。

據電池網不完全統計,截至1月21日,滬深兩市已披露業績預告的46家鋰電領域上市公司中,以預告凈利潤中值為統計口徑(下同),2025年,31家預計盈利,15家預計出現虧損。這些上市公司業務涉及鋰電池、碳酸鋰等上游原材料、正極材料、負極材料、電解液、隔膜、鋰電裝備、銅箔、鋁箔、鋁塑膜、電池結構件、電池回收等多個領域。

從業績預告類型來看,與2024年相比,31家預計盈利的公司中,18家上市公司預計2025年業績將實現大幅上升,7家扭虧為盈,3家預增,另有3家雖然預計實現盈利但業績大幅下降;15家預計出現虧損的公司中,12家凈利潤同比下滑。

從凈利潤同比變化來看,13家預計凈利潤同比翻倍增長,8家降幅超100%,其中維遠股份降幅最高,該公司2024年盈利5658.85萬元,2025年預告凈利潤中值為虧損10億元,同比下降1867.14%。

從業績變動的原因來看,2025年鋰電池產業鏈上市公司業績分化主要受市場需求、成本控制、產品價格、資產減值及戰略調整等因素驅動:

首先,市場需求增長是最核心的動力。新能源汽車與儲能市場的持續擴容,直接提振鋰電池及材料銷量,例如鵬輝能源、豪鵬科技、科士達等均提到“產品產銷兩旺、銷售訂單增加”。

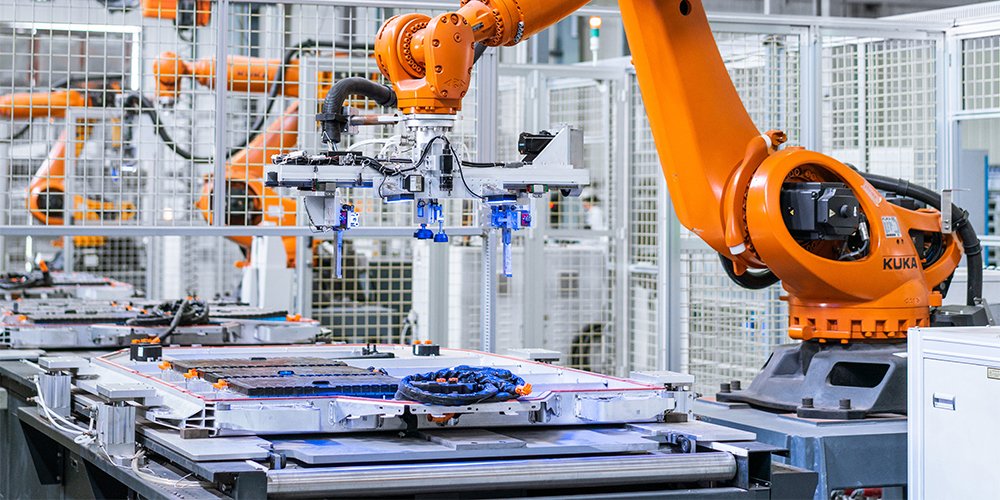

其次,成本控制與產能釋放則是提升盈利的關鍵。2025年,多家鋰電產業鏈上市公司通過規模化生產、一體化布局提升自給率、降本增效,有效攤薄固定成本,增強產品競爭力,直接轉化為利潤增長。

再次,部分企業通過戰略轉型、產品結構優化、資產優化等實現業績改善,例如豪鵬科技推行“All in AI”戰略、德福科技高附加值產品占比提升等

至于部分企業虧損,原因多為產能利用率不足、固定成本高企、資產減值、債權損失等等。

未來,隨著新能源汽車、儲能市場的持續擴大,以及人工智能、人形機器人、eVTOL等新興領域的快速發展,鋰電池產業鏈龍頭企業有望依托規模優勢與技術持續創新,繼續保持業績增長態勢;而中小企業則需通過技術創新、戰略轉型、業務優化等方式,積極適應市場需求與競爭的變化,助力業績的穩健提升。

詳情如下:

【鋰電池】

鵬輝能源(300438)預計2025年歸母凈利潤1.7億元–2.3億元,上年同期虧損2.52億元。2025年,公司產品產銷兩旺,銷售訂單增加,營業收入增長。

豪鵬科技(001283)預計2025年歸屬于上市公司股東的凈利潤為1.95億元–2.20億元,比上年同期增長113.69%-141.09%;預計營業收入為57億元-60億元,比上年同期增長11.58%-17.45%。對于業績預增,豪鵬科技表示,2025年公司堅定推進“AllinAI”戰略,全面布局AI端側硬件應用領域。為把握人工智能消費電子升級的機遇,公司以前瞻性研發與可靠交付為基石,持續推動電池技術迭代與產品升級,聚焦頭部戰略大客戶,將技術優勢轉化為市場份額與盈利能力的提升,開拓出增長新空間。隨著公司完成產能整合與統一管理,規模效益逐步顯現,確保未來有能力交付更多戰略大客戶的批量訂單。與此同時,公司持續優化費用管理,降本增效,提升運營效率,提升資產收益率,為高質量發展提供支撐,增強公司核心競爭力。此外,為激勵核心技術及管理人員與公司長期共同發展,公司于2025年度實施了員工持股計劃,產生了相應的股份支付費用約3,200萬元。

安孚科技(603031)預計2025年度實現歸母凈利潤為2.16億元至2.54億元,與上年同期相比,將增加4802萬元至8562萬元,同比增加28.55%至50.91%。公司本期業績預增的主要原因包括公司控股子公司南孚電池的經營業績穩定增長,以及公司對南孚電池的權益比例進一步提升。2025年公司通過各種手段使得持有南孚電池的權益比例提升至46.02%,進而增加了相應期間歸屬于上市公司股東的凈利潤。

科士達(002518)預計2025年歸母凈利潤6億元—6.6億元,同比增長52.21%—67.43%。公司布局“數據中心+新能源”業務,2025年度雙板塊業務呈現增長態勢。近年來數據中心行業掀起新一輪基建熱潮,公司數據中心業務增速提振。隨著歐洲儲能市場需求回暖,新興市場需求旺盛,公司新能源業務板塊重回增長通道。雙板塊業務訂單及出貨量持續增加,致公司整體業績同比增速較快。

維科技術(600152)預計2025年年度實現歸屬于上市公司股東的凈利潤約為-10,170萬元,與上年同期相比,虧損額增加7300萬元。公司業績預虧的主要原因為:子公司江西維樂電池有限公司停產,計提設備減值4615萬元,按持股比例76%計算減少當期凈利潤3507萬元;2025年共計提存貨跌價5100萬元,其中鈉離子電池因產量處于爬坡階段,成本較高,計提存貨跌價3537萬元;因2025年營業收入較去年減少10944萬元,導致毛利較去年減少1175萬元。

時代萬恒(600241)預計2025年年度實現營業收入3.83億元左右、歸屬于母公司所有者的凈利潤為-1.4億元至-1.2億元,與上年同期相比將出現虧損。時代萬恒表示,因公司主營業務新能源電池營業收入減少,毛利率下降導致經營業績下滑,同時結合兩家新能源電池業務子公司未來業績預測情況,長期資產出現減值跡象。財務部會同評估機構對兩家子公司資產狀況進行了預評估,預計將計提長期資產減值準備。公司聯營企業遼寧時代大廈有限公司預計虧損,公司按照權益法核算將確認投資損失。此外,母公司存在應收超額虧損子公司遼寧九夷鋰能股份有限公司(以下簡稱“九夷鋰能”)債權,且其凈資產長期為負值,綜合考慮九夷鋰能本年經營情況、財務狀況以及外部經營環境等因素,初步判斷應收九夷鋰能款項很可能已經發生實質性損失、未來無法全部收回,合并財務報表中預計該債權產生的損失將全部計入“歸屬于母公司所有者的凈利潤”。

【正極材料及上游原材料】

湖南裕能(301358)預計2025年凈利潤為11.5億元至14億元,同比增長93.75%至135.87%。2025年,新能源汽車及儲能市場快速發展,帶動鋰電池正極材料需求增長,公司磷酸鹽正極材料產品銷量隨之大幅增長。2025年下半年,主要原材料碳酸鋰價格回升,加之公司一體化布局持續推進,成本管控卓有成效,整體盈利能力有所提升。

容百科技(688005)預計2025年第四季度實現歸屬于母公司所有者的凈利潤約3000萬元,單季度扭虧為盈。公司預計2025年度實現歸屬于母公司所有者的凈利潤虧損1.5億元—1.9億元。2025年,公司業績變化主要原因為前三季度銷量下滑,業績階段性承壓。第四季度,正極銷量創全年新高,錳鐵鋰實現單季度盈利。

振華新材(688707)預計2025年年度實現歸屬于母公司所有者的凈利潤將出現虧損,為-5億元到-4億元。2025年公司業績虧損的主要原因:公司原有產品市場需求萎縮而新產品尚未形成批量訂單,產能利用率偏低,導致單位產品分攤的折舊、人工等固定成本相對較高,閑置產能停工損失直接計入成本對整體利潤形成較大壓力。

ST帕瓦(688184)預計2025年歸母凈利潤虧損5.5億元至7億元,上年同期虧損7.27億元。虧損主要系公司為優化業務質量,主動對銷售訂單結構進行精簡與優化,但由于公司固定資產折舊等固定成本仍然較高,產銷量較低未能有效分攤固定成本。此外,公司基于謹慎性原則,對部分存貨、固定資產、在建工程、無形資產、應收賬款等計提減值準備,對當期利潤有較大影響。

華友鈷業(603799)預計2025年歸母凈利潤58.5億元至64.5億元,同比增長40.8%-55.24%;扣非凈利潤預計56億元至63億元,同比增長47.56%-66%。2025年業績預增的主要原因:2025年公司盈利大幅增長,主要受益于公司產業一體化經營優勢的持續釋放、鈷鋰等金屬價格的回升、公司管理變革、降本增效的深入推進。

芭田股份(002170)預計2025年實現歸母凈利潤8.9億元至9.8億元,同比增長117.53%至139.53%。業績變動主要原因是2025年度磷礦石及其加工的產品和肥料銷售收入大幅增長。

ST長園(600525)預計2025年度歸屬于上市公司股東的凈利潤虧損10.8億元—14.5億元,上年同期虧損9.78億元。公司主營業務為智能電網設備與能源互聯網技術服務為主,消費類電子及其他領域的智能裝備為輔。2025 年度公司營業收入較上年同期基本持平。公司擬對相關收購珠海運泰利形成的商譽及相關資產組計提減值準備;公司部分非主要業務發展低于預期,如長園天弓智能停車庫業務、金鋰科技磷酸鐵鋰業務、長園精密印制電路板業務等,對前述業務相關的長期待攤費用、固定資產、存貨等資產計提減值;結合租賃市場行情對公司及子公司的投資性房地產公允價值進行評估并可能計提投資性房地產公允價值變動損失。

盛新鋰能(002240)預計2025年度歸屬凈利潤虧損6億—8.5億元;預計扣非后歸屬凈利潤虧損5億—7.5億元。盛新鋰能表示,2025年,公司業績變化主要受行業供需格局等因素影響,同時,美元貶值導致公司確認匯兌損失增加。下半年鋰產品的市場價格有所回升,印尼工廠開始銷售出貨,使得公司毛利較上年同期增加,經營業績持續改善。

藏格礦業(000408)預計2025年歸母凈利潤為37億元—39.5億元,同比增長43.41%—53.10%。2025年,公司氯化鉀業務運行平穩,全年實現氯化鉀產量103.36萬噸,銷量108.43萬噸,產銷率保持高位,超額完成年度生產經營目標。受市場供需等因素推動,2025年氯化鉀銷售價格同比增長,驅動該業務收入與利潤強勁增長。

鹽湖股份(000792)預計2025年歸屬于上市公司股東的凈利潤為82.9億元-88.9億元,比上年同期增長77.78%-90.65%。2025年,氯化鉀產品價格較上年同期有所上升,碳酸鋰產品價格雖波動較大,但下半年逐步回暖,整體帶動公司業績同比實現增長。同時,公司近日順利通過高新技術企業資格復審,在2025年度末對可抵扣暫時性差異確認遞延所得稅資產,導致公司凈利潤增加。

騰遠鈷業(301219)預計2025年歸屬于上市公司股東的凈利潤為10.28億元-11.64億元,比上年同期增長50.02%-69.87%。2025年,騰遠鈷業業績實現顯著增長,主要得益于:一是募投項目產能逐步釋放,推動公司鈷、銅、鎳、鋰、錳產品總金屬產量實現同比增長,規模效應進一步顯現;二是公司持續推動精益管理變革,全面落實降本增效措施,通過嚴控成本費用提升運營效率,增強了整體盈利能力;三是二次資源回收體系不斷完善,再生原料在原料結構中的占比持續提升,供應鏈韌性及原料自給能力得到有效增強;四是受益于鈷、銅等金屬市場價格同比上漲,公司產品盈利能力大幅提升。

洛陽鉬業(603993)2025年度實現歸屬于上市公司股東的凈利潤為200億元到208億元,同比增加47.8%到53.71%。2025年業績同比大幅上升的原因系公司主要產品量價齊升、運營成本有效管控。

【負極材料】

濱海能源(000695)預計2025年凈虧損9800萬元~6900萬元,扣非凈虧損9600萬元~6700萬元。對于業績虧損的原因,公司稱,負極材料產能總體規模尚小,尚未充分放量,固定資產折舊、人工成本相對較高,疊加上游石油焦、煅后焦等原輔料價格上漲,導致2025年毛利率下降;公司全面進入新能源負極材料行業時間尚短,產線建設及鋪底流動資金主要來源于負債,2025年財務費用較高;公司包頭子公司2025年晶硅光伏業務建設項目未予推進,出于謹慎性考慮,對相關在建工程項目計提減值準備。

方大炭素(600516)預計2025年實現凈利潤6044.33萬元—1.01億元,凈利潤同比下降45.85%—67.51%。公司稱,2025 年度,公司主營產品銷售價格有所下降,對業績影響較大。面對持續復雜嚴峻的國際形勢、起伏波動的市場環境以及行業內部激烈的競爭態勢,公司以高質量發展為主題,以改革創新為動力,精準把握市場走勢、有力搶抓市場機遇,實現了主營產品銷售量的增長,開拓了非鋼新興領域,夯實了行業龍頭地位。

【電解液】

天賜材料(002709)預計2025年歸屬于上市公司股東的凈利潤為11億元-16億元,比上年同期增長127.31%~230.63%,主要原因為:新能源車市場需求持續增長以及儲能市場需求快速增長,公司鋰離子電池材料銷量同比大幅增長。同時因公司核心原材料的產能爬坡與生產環節的成本管控,整體盈利能力提升。

維遠股份(600955)預計2025年年度實現歸屬于上市公司股東的凈利潤為-95,000萬元到-105,000萬元,與上年同期相比,將出現虧損。業績預虧的主要原因為:受行業周期影響,本期主要產品苯酚、丙酮、異丙醇、雙酚A、聚碳酸酯等產品2025年均價較2024年下降幅度較大,導致2025年產品毛利率下降;裝置停工檢修成本和新項目試生產運行成本增加;因行業競爭加劇,部分產品價格處于相對低位,造成電解液溶劑等裝置盈利不及預期,公司基于謹慎性原則對相關長期資產、存貨等計提減值準備,對本期業績產生較大影響。

天際股份(002759)預計2025年歸母凈利潤7000萬元—1.05億元,上年同期虧損13.61億元。由于新能源汽車市場和儲能市場需求快速增長,公司主要產品六氟磷酸鋰在2025年第四季度銷售價格上漲,公司盈利能力恢復,第四季度實現利潤并一舉彌補前三季度虧損,實現全年扭虧為盈。

宏源藥業(301246)預計2025年歸屬于上市公司股東的凈利潤1.13億元—1.37億元,同比增長119.57%—166.2%。2025年,新能源車市場需求持續增長以及儲能市場需求快速增長,公司六氟磷酸鋰業務盈利能力顯著改善。

立中集團(300428)預計2025年度歸母凈利潤為8.3億元至8.7億元,較上年同期增長17.38%至23.04%;扣非歸母凈利潤預計為7.5億元至7.9億元,較上年同期增長23.42%至30%。公司利潤增長主要由于各業務板塊產銷量穩步提升、鋁合金車輪板塊海外產能布局持續釋放,以及六氟磷酸鋰業務受益于市場價格復蘇疊加戰略投資者引入,產能利用率與訂單量穩步增長,自11月份開始已實現扭虧為盈。同時,公司持續優化產品結構及客戶矩陣,積極推進新材料、新產品在新能源汽車、人形機器人、航空航天、半導體等新興市場的應用拓展,為盈利能力的提升奠定了基礎。

巨化股份(600160)預計2025年歸屬于上市公司股東的凈利潤為35.40億元到39.40億元,與上年同期相比增長80%到101%。2026年,公司核心產品氟制冷劑價格持續恢復性上漲,以及公司主要產品產銷量穩定,導致主營業務毛利上升、利潤增長。

恒興新材(603276)預計2025年實現歸屬于母公司所有者的凈利潤為5760.56萬元到6623.88萬元,同比增加65.28%到90.05%。2025年,公司所處的綠色除草劑中間體、鋰電池電解液添加劑等下游行業市場需求持續旺盛,行業政策環境利好,為公司提供了廣闊的發展空間。產銷量與營業收入雙重提升,加上產能利用率提高帶動生產的規模效應日益凸顯,推動公司的經營業績實現較大提升。

【隔膜】

璞泰來(603659)預計2025年度實現歸屬于上市公司股東的凈利潤為23億元到24億元,同比增加93.18%到101.58%。璞泰來表示,2025年全球汽車市場智能化電動化趨勢持續,儲能市場需求強勁增長,消費電子市場復蘇,新能源電池及材料階段性去庫存周期結束,產業經營環境逐步改善。公司濕法隔膜與涂覆加工業務量同步大幅增長,基膜自給率提升,持續鞏固“材料+設備+工藝”的協同優勢,基膜新產品及涂覆新工藝的導入有效匹配客戶產品升級的需求;石墨負極材料業務強化工藝降本的各項舉措,聚焦主流客戶對快充、長循環、高容量等新產品的需求,硅碳負極量產,業務筑底回升,經營逐步改善;功能性材料PVDF、PAA、陶瓷涂覆材料等產品銷售快速增長,有效貢獻業績增量。

中材科技(002080)預計2025年實現凈利潤為15.50億元~19.50億元,凈利潤同比增長73.79%~118.64%。2025年,公司玻璃纖維產品結構優化、價格同比上升,風電葉片產品銷量同比增長,歸屬于上市公司股東的凈利潤、歸屬于上市公司股東的扣除非經常性損益后的凈利潤及基本每股收益等財務指標較上年同期增長。

樂凱膠片(600135)預計2025年度歸屬于上市公司股東的凈利潤為-1.082億元到-0.902億元;預計歸屬于上市公司股東的扣除非經常性損益的凈利潤為-1.325億元到-1.105億元。樂凱膠片表示,公司受主要原材料價格波動以及行業供需變化影響,盈利能力下降。

【鋰電裝備】

奧特維(688516)預計2025年度實現營業收入63.93億元-67.41億元,同比減少26.71%-30.50%;歸屬母公司凈利潤4.31億元-5.71億元,同比減少55.12%-66.17%。奧特維稱,受光伏行業周期性影響,2025年公司光伏設備業務持續下滑,尚未出現明顯改善。同時,因設備驗收時間延長,導致2025年營業收入規模較去年同期大幅減少。營業收入的下降直接導致公司毛利潤減少,且受減值準備計提的影響,公司凈利潤出現大幅下降。

天永智能(603895)預計2025年年度實現歸屬于上市公司股東的凈利潤與上年同期相比將扭虧為盈,實現歸屬于上市公司股東的凈利潤為1000萬元至1500萬元。上年同期歸屬于上市公司股東的凈利潤為-1.78億元。2025年公司業績預盈的主要原因為客戶回款狀況整體改善,2025年計提信用減值損失及資產減值損失比上年同期大幅減少;另一方面優化子公司人員結構、子公司與總部資源共享,子公司成本費用在2025年大幅下降。

美騰科技(688420)預計2025年實現營業收入5.08億元至6.21億元,同比變動-7.02%至13.65%;歸母凈利潤1214.68萬元至1822.02萬元,同比下降55.21%-70.14%。公司業績變動原因為, 近年來,受國內外宏觀經濟波動、能源結構加速轉型及煤炭市場供需關系深度調整影響,公司主要下游煤炭行業整體下行,持續處于周期性調整底部,煤炭企業對于資本開支相對謹慎,市場需求受到了一定的影響;疊加智能干選賽道競爭者持續涌入,行業競爭加劇,公司同步調整銷售策略,以相對具備競爭力的產品定價繼續鞏固市場份額,導致毛利率較去年同比收窄,營業收入增長不及預期。同時,公司加大市場開拓力度,銷售費用同比增加;此外,本年度包括政府補助和軟件退稅在內的其他收益較去年同期減少,進一步對公司凈利潤水平造成了影響。

【其他】

德福科技(301511)預計2025年實現歸母凈利潤0.97億元至1.25億元,扭虧為盈,上年同期虧損2.45億元。對于業績增長,德福科技表示,2025年,下游市場需求顯著回暖,公司憑借客戶與技術積累,主營產品出貨量實現同比顯著增長;公司持續推進產品迭代升級,鋰電銅箔和電子電路銅箔高附加值產品的出貨占比均顯著提升,產品結構優化帶動公司平均加工費提高,進而提升公司整體盈利能力;隨著產銷規模擴大,公司產能利用率大幅提升,規模化效應對于公司成本下降產生積極影響。

英聯股份(002846)預計2025年實現營業收入22.35億元至22.85億元,同比增長10.73%至13.21%;預計2025年實現歸母凈利潤3200萬元至4200萬元,上年同期虧損3967.26萬元。2025年公司營業收入持續增長,凈利潤實現扭虧為盈,業績增長主要來自快消品金屬包裝板塊的貢獻,其中,金屬包裝易開蓋業務在國內外的市場占有率提升,營業收入規模增長。

杭電股份(603618)預計2025年歸屬于上市公司股東的凈利潤為虧損3億,凈利潤同比下降317.59%。公司本次業績預虧主要原因是2025年公司對全資二級子公司杭州永特信息技術有限公司計提固定資產減值準備金額2.64億元;同時受公司產品主要原材料價格上漲等因素影響,毛利率同比下滑,進而造成公司凈利潤下滑。

華正新材(603186)預計2025年實現歸屬于上市公司股東的凈利潤為2.6億元-3.1億元,同比扭虧為盈;扣除非經常性損益后的凈利潤為6000萬元-9000萬元。對于業績預增的原因,華正新材稱,公司積極開拓市場,2025年銷售持續增長,尤其進入四季度以來,市場和銷售持續攀升,同時通過開展降本增效、持續調整產品結構;此外,公司完成部分土地、房屋的搬遷工作,收到全部補償款合計3.01億元,預計公司當年稅前凈利潤將增加約2.20億元,計提所得稅后約增加利潤1.9億元。

明泰鋁業(601677)預計2025年歸母凈利潤為19.5億元至20億元,同比增長12%至14%。業績增長主要因為:2025年,公司再生鋁產品低碳優勢明顯,提升公司產品市場競爭力,助力國內外市場開發;公司產品種類多元細分,覆蓋多個關鍵領域,充分把握市場涌現的新需求新機遇,不斷拓寬產品種類及市場占有率,產銷規模保持穩步提升;高端智造搶占戰略制高點,熱處理高端產線氣墊爐投產,重點進軍新能源電池、汽車輕量化、機器人、低空飛行用鋁等高端領域,全鋁立柱機器人本體、無人機屏蔽罩、散熱器復合鋁材、電池鋁塑膜箔等產品陸續投放市場,加速向高端化轉型升級,推動高端產品成為第二增長曲線,單噸盈利空間實現持續擴大。

麗島新材(603937)預計2025年度實現歸母凈利潤-3600萬元到-2600萬元;歸屬于母公司所有者的扣除非經常性損益的凈利潤-4300萬元到-3100萬元。公司稱,預虧的主要原因包括:2025年子公司麗島新能源(安徽)有限公司投資項目產能處于爬坡期,由于目前產銷規模相對較小,產品單位成本較高,導致安徽子公司經營虧損,對凈利潤有影響;公司計提資產減值損失等,影響本期凈利潤;受宏觀經濟及相關市場競爭加劇影響,公司加工費有所下滑,影響本期凈利潤;公司可轉換債券產生利息費用,影響本期凈利潤。

金博股份(688598)預計2025年年度實現歸屬于母公司所有者的凈利潤為-14.00億元左右,預計實現扣除非經常性損益的凈利潤為-14.40億元左右。上年同期,公司歸屬于母公司所有者的凈利潤為-8.15億元,扣除非經常性損益的凈利潤為-8.48億元。2025年,公司面對光伏熱場需求持續減少的嚴峻挑戰,依托碳基材料核心技術平臺優勢,實現“鋰電+交通”兩大新業務的快速拓展;同時基于謹慎性原則,對公司出現減值跡象的資產進行減值測試,并計提資產減值損失約10.64億元。

震裕科技(300953)預計2025年歸屬母公司凈利潤5億元-5.5億元,同比增長96.89%-116.58%。公司稱,2025年公司經營計劃有序開展,主營業務銷售收入持續增長(初步測算2025年度營業收入預計為93億元~103億元),產能利用率顯著提高、規模效應明顯;同時公司加大技術研發與創新、提升生產自動化水平,通過精細化管理降本增效,促進公司整體經濟效益提升。

毅昌科技(002420)預計2025年歸母凈利1.5億元—2.25億元,同比增長58%—138%。2025年,公司通過擺脫單一傳統業務結構,向高附加值、高成長性的汽車與新能源行業加速布局,實現業務升級。基于公司的發展戰略和規劃,進一步優化公司的資源配置,子公司江蘇毅昌科技有限公司、江蘇設計谷科技有限公司轉讓其持有的土地及相關項目資產,資產處置收益約1.4億元計入非經常性損益。

鹿山新材(603051)預計2025年年度實現歸屬于上市公司股東的凈利潤為-7400萬元到-3700萬元,與上年同期相比,將出現虧損。公司業績預虧的主要原因為:結合資產負債表日減值測試結果,綜合考量與太陽能電池封裝膠膜業務相關的固定資產實際使用狀態、對應資產組盈利預期及市場價值變動等因素,公司對該類存在減值跡象的資產計提減值準備,預計將減少本期凈利潤4000萬元至6000萬元;同時,太陽能電池封裝膠膜產品受市場競爭激烈影響,銷售價格下降,整體毛利率下滑,減少本期凈利潤。

常青股份(603768)預計2025年度歸母凈利潤將虧損約1.75億元至2.15億元,扣除非經常性損益后的歸母凈利潤預計虧損約1.8億元至2.2億元。公司此次業績預虧的主要原因包括:合眾新能源汽車股份有限公司進入破產重整階段,導致公司對相關資產計提信用減值損失及資產減值損失;公司新設立的高附加值業務公司在初期投入階段,固定成本較高而收入尚未釋放,造成戰略性初期虧損;為了提升組織效能,公司引進管理人才并增加管理人員薪酬;同時,為擴大銷售規模,戰略性增加了營銷團隊規模,導致銷售費用顯著增長。

天溯計量(301449)預計2025年歸屬于母公司股東的凈利潤12000萬元至12500萬元,增長幅度為8.05%至12.56%;上年同期歸屬于母公司股東的凈利潤11105.68萬元。公司預計2025年度主營業務開展情況良好,經營管理水平穩步提升,營業收入以及扣除非經常性損益后歸屬于母公司股東的凈利潤均能實現穩步增長。

迪生力(603335)預計2025年度實現歸屬于母公司所有者的凈利潤為3500萬元到5000萬元,與上年同期相比,將實現扭虧為盈。2025年公司與臺山市土儲中心簽訂《臺山市國有土地使用權收回補償協議書》,2025年12月26日,公司已收到1號地塊第一期補償款6500萬元;公司完成認購廣東新農人農業科技集團股份有限公司股權暨轉讓控股子公司廣東迪生力綠色食品有限公司股權的交易,綠色食品公司不再納入合并報表范圍,公司持有新農人公司 20.20%的股份,實現資產增值;公司已完成轉讓控股子公司廣東威瑪新材料股份有限公司部分股權,是本期利潤增加的原因之一。

電池網微信

電池網微信